Merkez bankaları, enflasyonla agresif bir şekilde mücadele ediyor. Bu durum, 2023 yılı için bilinmezlikleri artırıyor. Altının performansı bu bilinmezlikler ile belirlenecek.

2023 yılında altın için önemli olacağını düşündüğümüz hususlar şunlardır:

- Geçmişte hafif bir durgunluk ve zayıf borsa performansı altını pozitif olarak etkilemiştir.

- Enflasyon düştükçe doların daha da zayıflaması altına destek sağlayabilir.

- Jeopolitik risklerin artması, riskten korunma amacıyla altına yönelinmesini teşvik edebilir.

- Çin’in ekonomik büyümesi önümüzdeki yıl iyileşmeye başladığında, muhtemelen tüketicilerin altın tüketimi artacaktır.

- Uzun vadeli tahvil getirileri muhtemelen yüksek kalmaya devam edecek ancak geçmişte bu yüksek getiriler altının performansını engellemedi.

- Yavaşlayan bir ekonomi nedeniyle emtialar üzerindeki baskı azalacaktır.

Aşağıdaki grafikte 3 farklı senaryoda altın için belirleyici kriterlere yer verilmiştir. Grafikte sırasıyla, şiddetli resesyon, orta şiddetli resesyon ve yumuşak iniş senaryolarına yer verilmiştir.

Grafik 1: 3 farklı senaryoya göre altının pozitif ve negatif etkilenme derecesi

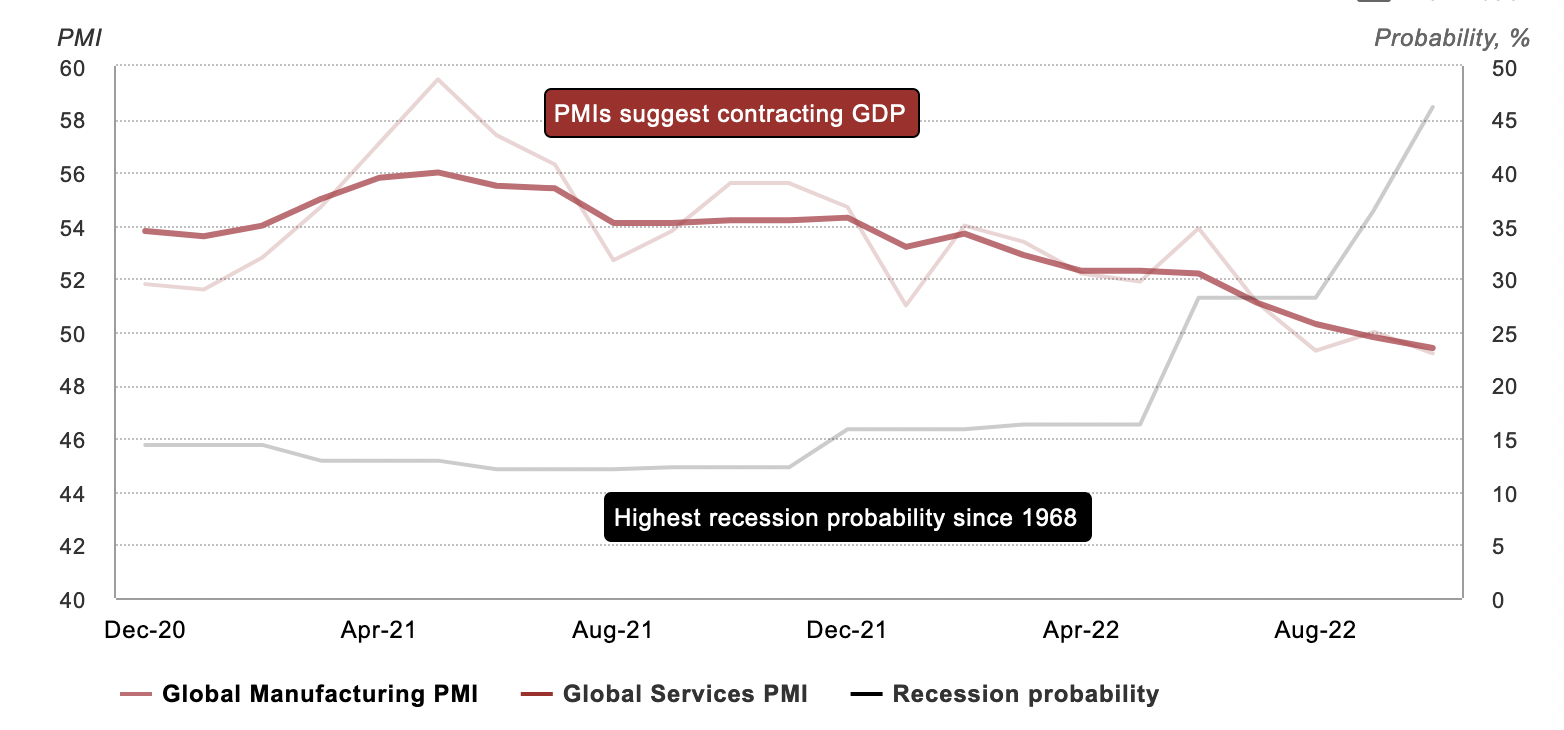

IMF küresel durgunluk tanımı olarak %2.5 büyümeyi kabul ediyor. 2023 yılı için beklenen ortak büyüme tahminleri, %2,1 seviyesindedir. Bu seviye, son 40 yılın en düşük seviyesi olarak kalıyor.

Grafik 2: Küresel PMI endeksi ve resesyon ihtimali

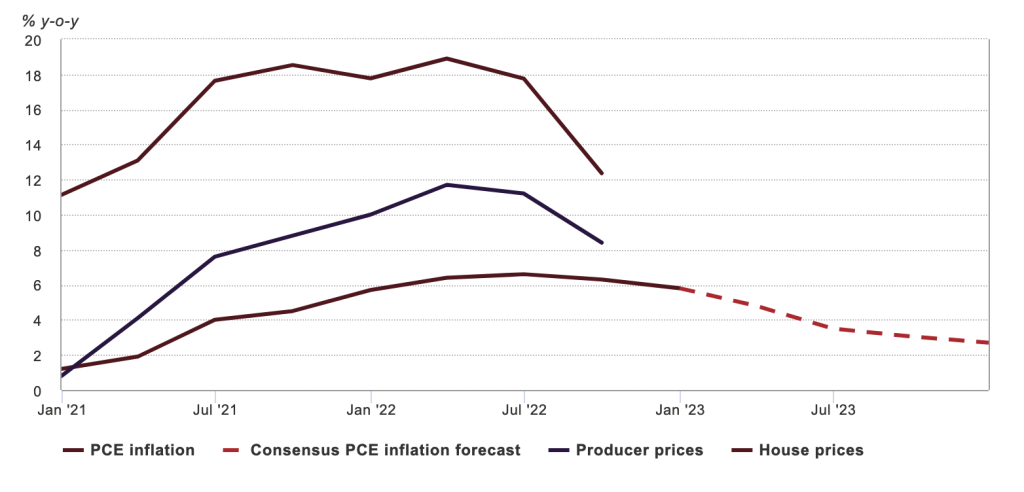

ABD’de tüketici enflasyonu, üretici fiyatları ve konut fiyatları zirveyi görmüş olabilir. Düşen enflasyon 2024 yılına kadar merkez bankalarını gevşeme politikalarına itecektir.

Grafik 3: Önümüzdeki sene için ABD’de beklenen enfasyon oranı, üretici fiyatları ve konut endeksi

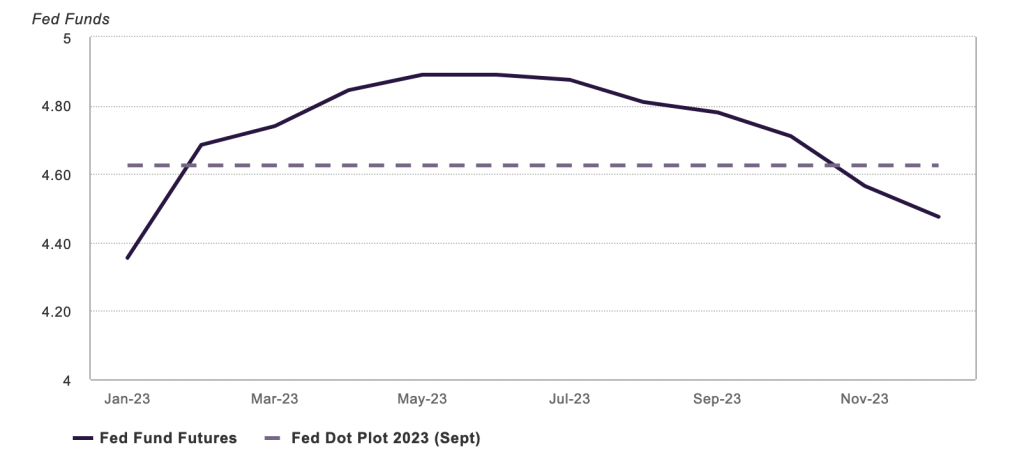

Yukarıdaki grafiğe paralel şekilde, ABD’de piyasalar, Fed’in 2023’ün ikinci yarısında faiz indirimine başlamasını bekliyor. Faizlerin düşmesi dolar endeksinin de düşmesine neden olacaktır. Altın, değer kaybeden dolar karşısında pozitif ivme kazanabilir.

Grafik 4: Piyasanın 2023 için FED’den beklediği faiz oranı

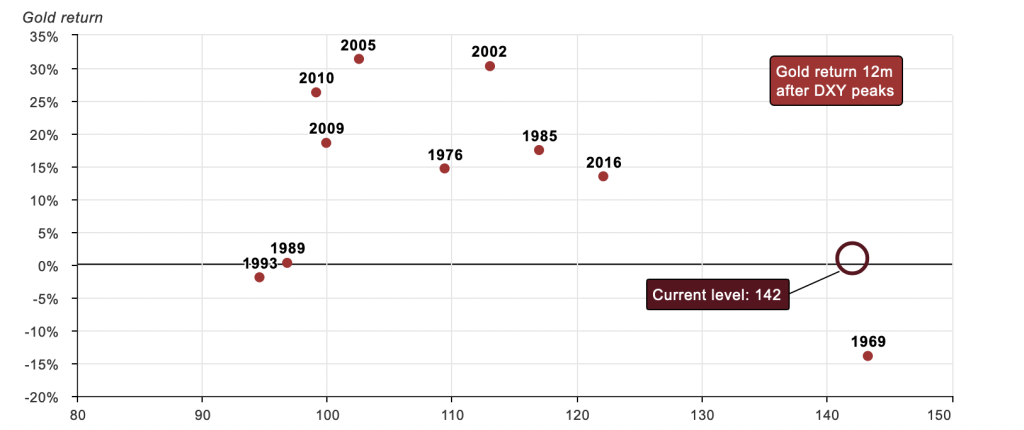

Geçmişte dolar endeksinin zirveyi görmesinden sonra altın pozitif olarak etkilenmiştir. Aşağıdaki grafikte dolar endeksinin zirveye ulaştıktan sonraki 12 ay içersinde altının getirisi yer almaktadır. Buna göre, dolar endeksinin 100-110 seviyesine geldiği zaman dilimlerinde altının getirisi %15-35 arasında gerçekleşmiştir.

Grafik 5: Dolar endeksinin zirveyi görmesinden sonra altın getirisi

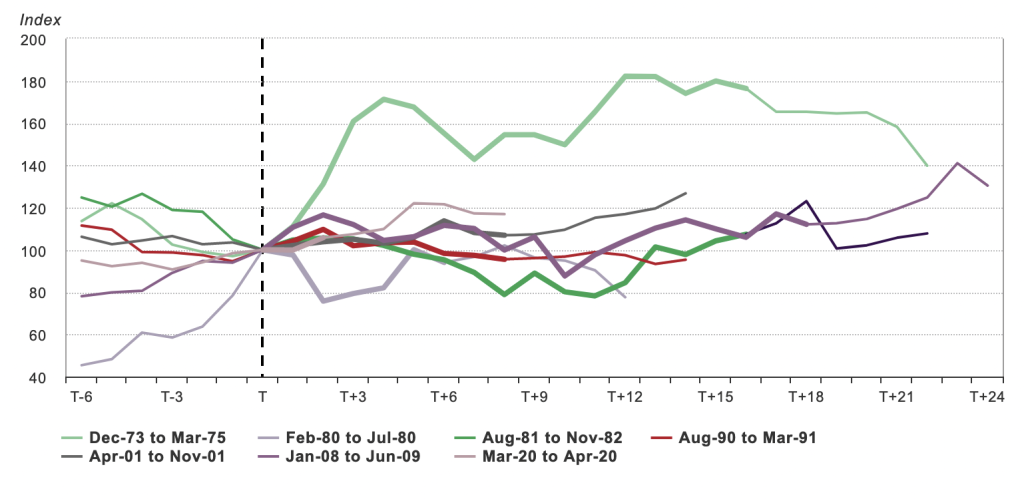

Geçmişte resesyonun yaşandığı zaman dilimlerinde altın pozitif olarak etkilenmiştir. Aşağıdaki grafikte geçmişte yaşanan resesyon sonrasında altın fiyatının nasıl etkilendiğine ilişkin endeks bulunmaktadır. Buna göre resesyon zamanı T kabul edilirse, T+6 ve T+12’lik zaman dilimlerinde altın fiyatlarının zirve yaptığı görülmektedir.

Grafik 6: Geçmişteki resesyon dönemleri sonrasında altının fiyatı

Gelişmiş ülke borsalarının kazançları, bir durgunluk yaşandığında düşüş göstermiştir. Aşağıdaki grafikte 2001, 2008 ve 2020 yılında yaşanan durgunlukta hisse başı kazanç oranları yer almaktadır. Güncel enflasyonist ortam hisse başı kazançların yüksek kalmasını sağlamıştır. Ancak 2023 yılı içerisinde yaşanacak bir resesyon hisse başı kazançların düşmesine sebep olabilir.

Grafik 7: Resesyon dönemlerinde hisse başı kazanç

S&P 500 fiyat-kazanç oranı şu anda 18,8’dir. 1969’dan bu yana, durgunluk döneminde HBK ortalama 13,6 oldu.

*Söz konusu içerik, GoldHub sitesinin 2023 altın görünümü isimli rapordan çeviri yapılarak ParaAnaliz için derlenmiştir.