İstanbul-Londra 7 güne iniyor

3 Mayıs 2022 in Raporlar, Sektör Analizi

DFDS’in yeni demiryolu hizmetiyle İstanbul-Londra 7 güne iniyor.

Kuzey Avrupa’nın en büyük entegre denizcilik ve lojistik şirketi olan DFDS, Séte ile Calais arasında yeni bir demiryolu yük sefer hizmeti başlatıyor. 17 Mayıs itibarıyla yeni demiryolu hizmeti, Londra’yı Yalova’ya bağlayacak.

Bu yeni hat ile Londra ve İstanbul arasında eksiksiz bir demiryolu ve denizyolu ulaşımı sağlayan DFDS, Türkiye ve İngiltere arasında 7 gün ile en kısa sefer süresini sunacak.

DFDS’in İngiltere ve Avrupa arasındaki mevcut sefer ağını genişleten bu yeni hat, artan talebe yanıt verecek.

Seferler, Calais ve Séte arasında karşılıklı olarak haftada iki kez düzenlenecek.

Yeni hat, DFDS’in geçtiğimiz Haziran ayında hizmete giren ve Sheerness’ten Calais’e her seferde 100’den fazla treyler veya konteyner taşıyabilen yeni refakatsiz yük hizmetlerini geliştirmek için yaptığı yatırımların son halkasını oluşturuyor.

İlgili Haberler:

Kremline yakın isim: Rusya için alışılmış dış politika sona erdi

Bu dönemde fon yönetiminde gerçek pilotlar olmalıdır

Rus turistler Kazakistan’a gidiyor

3 Mayıs 2022 in Dünya Ekonomisi

Avrupa uçuşlarının yasaklanması, Türkiye dışında, deniz tatili için “yakın çevrede” gidilecek destinasyon kalmaması üzerine, daha önce akla gelmeyen yerler Rus turistler için “plaj turizmine” açılmaya başlandı. Rusya’da tur operatörleri ilk kez Kazakistan’a plaj ve şehir turları düzenlemeye başladı.

Rus medyasına yansıyan haberlere göre, Anex Tour tarafından Aktau, Almatı ve Nur-Sultan şehirlerine düzenlenen turlar satışa çıkmış durumda.

Anex’in yanı sıra Fun&Sun (eski adıyla TUİ Rusya) da nisan sonundan bu yana Hazar Denizi’ne kıyısı bulunan Kazakistan’a tur düzenliyor. Habere göre, bölgede Rixos’un beş yıldızlı bir oteli de bulunmakta.

TürkRus Portalı

İlgili Haberler:

Kremline yakın isim: Rusya için alışılmış dış politika sona erdi

Bu dönemde fon yönetiminde gerçek pilotlar olmalıdır

Kremline yakın isim: Rusya için alışılmış dış politika sona erdi

3 Mayıs 2022 in Dünya Ekonomisi, Politika

Rusya’nın önde gelen dış politika analistlerinden, Kremlin’e en yakın isimlerden Fyodor Lukyanov, önümüzdeki dönemde Rusya için alışılmış biçimiyle dış politikanın sona erdiğini iddia etti.

Lukyanov, alışılmış biçimiyle Rusya’nın dış politikadaki amacının Sovyetler Birliği’nin dağılmasıyla birlikte kaybedilen statünün geri kazanılması olduğunu ve Rusya’nın 2000’lerin ortasında şu veya bu ölçüde bu amacına ulaştığını söyledi.

Rusya’nın yakın geçmişte elde ettiği kazanımlar ortadan kalktı

Ancak Lukyanov bu bakış açısının artık anlamını yitirdiği görüşünde. Buna göre, “dağın tepesinden kopan bir çığ gibi ilerleyen değişim sürecine etkide bulunmak artık sadece Rusya’nın değil, diğer ülkelerin de gücü dışında”. Üstelik analiste göre, Rusya’nın yakın geçmişte elde ettiği kazanımları büyük oranda ortadan kaldıran bu “doğal felaket”, Rusya’nın egemen bir devlet olarak aldığı kararların sonucunda gerçekleşti.

Bu yüzden Lukyanov’a göre “dış politikanın” yerini artık, etkili ve hızlı biçimde yanıtlar gerektiren “uluslararası durum” almış durumda ve Rusya’nın “önünde beliren imkanlara” kıyasla “baş etmesi gereken meselelerin” sayısı daha fazla.

Diplomasi yerine varlığını sürdürmek önemli

Lukyanov’a göre Rusya’nın bu meselelerle baş etmede kullanacağı temel ensturman diplomasiden ziyade küresel bağlamda “varlığını sürdürmek” olacak.

Analist, Rusya’nın dünya haritasındaki yerinin “dünya düzenine şekil verme çabalarına” değil, ülke içindeki siyasi ve sosyo-ekonomik görevlerin yerine getirilmesine bağlı olduğunu belirtiyor.

Foyodor Lukyanov’a göre, toplumun ve devletin birbirine güvendiği ve rüzgarın arkadan esmediği bir ortamda ortaklaşa yaratma becerisine sahip olduğu bir ülkenin inşası önümüzdeki yılların ana projesi olacak.

TürkRus Portalı

İlgili Haberler:

Bu dönemde fon yönetiminde gerçek pilotlar olmalıdır

Bu dönemde fon yönetiminde gerçek pilotlar olmalıdır (NS Partners)

Yatırımcıları güçlü kılan, sürekli sorgulama ve kendilerini yeniden keşfetme yetenekleridir. Yatırımcılar nasıl daha iyi para kazanılacağı konusunda yeni koşullara uyum sağlamak için yöntem ve taktikleri hızlı bir şekilde değiştiriyorlar. Portföy yöneticileri, emtia veya enerji gibi zor piyasalarda, özellikle çoğu oyuncu için karmaşık alanlarda pozisyon alabilirler. Bu durum, mevcut koşullar göz önünde bulundurulduğunda gerçek bir sınavdır.

Örnek olarak, efsanevi Paul Tudor Jones’u verebiliriz. Tudor fonu, birkaç yıl boyunca ihmal edildikten sonra belki de tarihlerindeki en iyi üç aylık performans ile geri döndü. Fon yılbaşından bu yana mart sonu itibariyle % +16,2’lik bir performans göstererek neredeyse tüm rakiplerini geride bıraktı.

Tahvil piyasasının geri dönüşü

Faiz oranları yaklaşık 40 yıldır düşüş eğiliminde. Bu nedenle mevcut tahvil yöneticileri kariyerleri boyunca, getirilerde uzun süreli bir artış olmaksızın olumlu bir bağlam yaşadılar. Aslında, onlarca yıldır düzenli sermaye kazançları sağlamak için yalnızca uzun vadeli borç satın almaları gerekiyordu. Ama artık şişman ineklerin dönemi kapanmış gibi görünüyor ve faiz oranlarındaki hızlı artış tahvil fonlarına ve emeklilik fonlarına büyük zarar verdi.

Örneğin, 2049 vadesi gelen %4 İsviçre Konfederasyon tahvili, 2019 ortasından bu yana %28’den fazla kaybetti. Bu nedenle bazı tahvil yöneticileri, süre ve duyarlılık kavramlarını yeniden keşfetmek için akademik ders kitaplarını acilen yeniden açmalılar.

Yeni yıldızlar ortaya çıkıyor

Böyle zor bir ortam, aslında yeni yöneticilerin kendilerine isim yapmasını sağlar. Ortaya çıkan bu yeni yetenekler arasında, efsanevi Stan Druckenmiller’ın bir nevi manevi oğlu olan Castle Hook fonunun yöneticisi David Rogers’ı sayabiliriz. Rogers’ın yönettiği fon, 2021’de %27 ve 2020’de %49 oranında kazanç sağladıktan sonra bu yıl %38’den fazla getiri elde etti.

Gemsstock fonunun yöneticisi Al Breach, 2020’de +%50, 2021’de +%10 getiri elde etti. Yılın başından bu yana getirisi ise %13,7.

Kontrolde gerçek bir pilot olmalıdır

Görüldüğü gibi, fon yöneticilerinin yatırımcıların gözüne girmek için ileri sürecek argüman sıkıntısı yoktur.

İstikrarsızlık ve aşırı belirsizlik dönemlerinde, risk seviyesini aktif olarak yönetebilen ve beklenmedik durumlara hızlı tepki verebilen fon yöneticilerinin olması güven vericidir. Böyle dönemlerde kontrolde gerçek bir pilotun olması gerekmektedir.

İlgili Haberler:

Nisan ayının en popüler yatırım araçları

JP Morgan: Gelişmekte olan ülkelerin hisse senetleri cazip

Piyasa Görünümü (UBS Research)

Teknoloji sektöründe düşüş devam edecek mi? (Marc Kiewitz)

İnşaat sektörü ile ilgili kısa bir not

2 Mayıs 2022 in Raporlar, Reel Sektör, Sektör Analizi

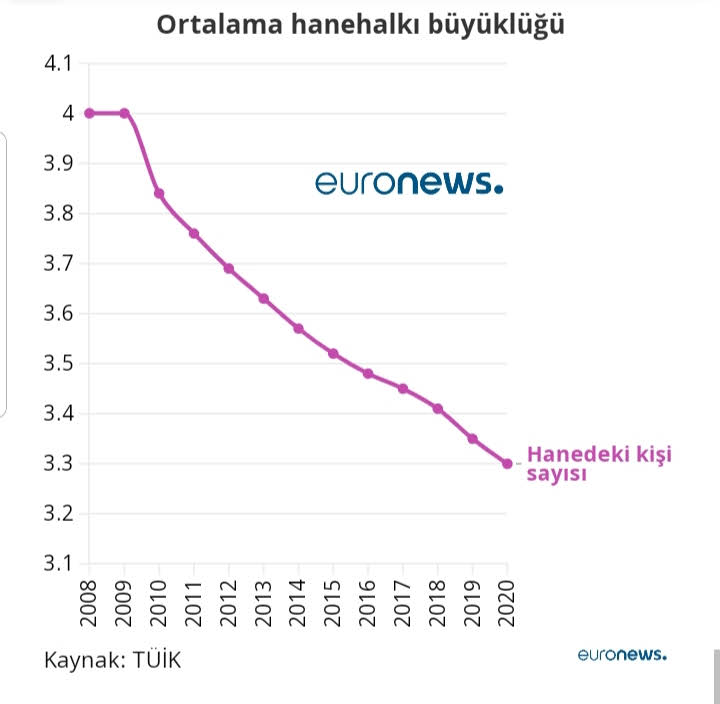

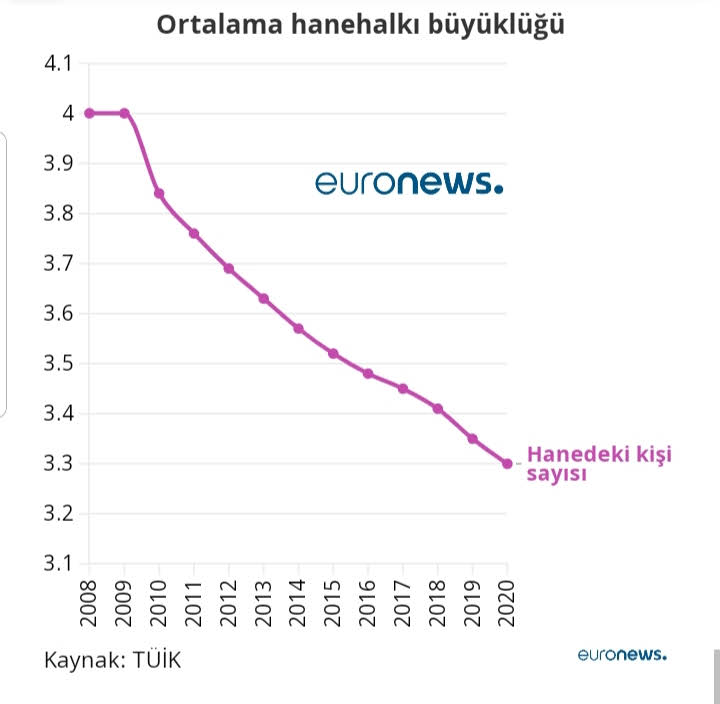

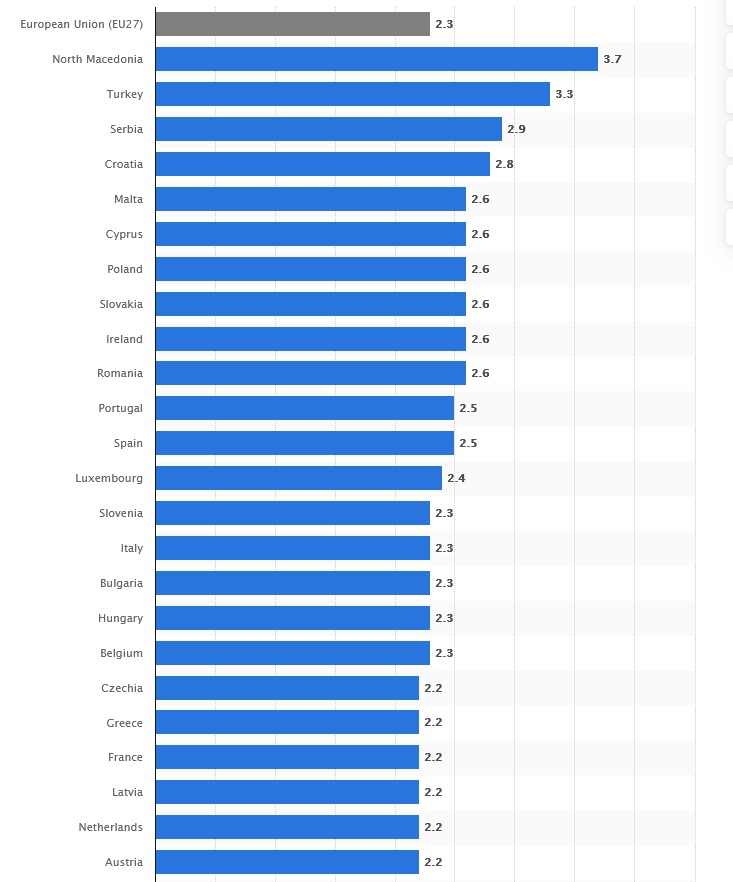

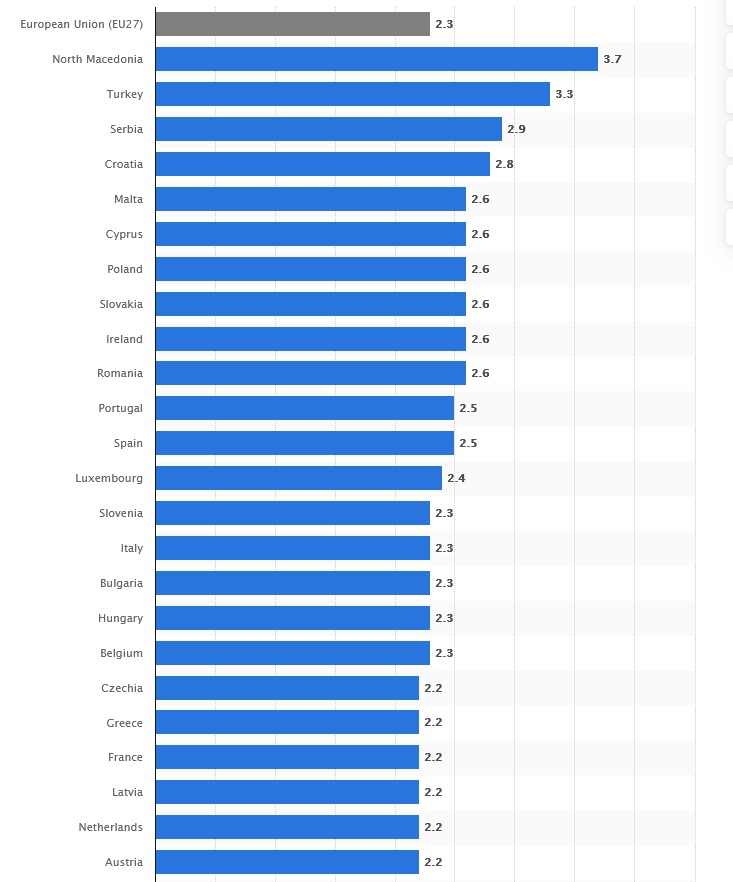

1. Türkiye’de bir hanede yaşayan ortalama insan sayısı düşüş eğilimini sürdürüyor.

2. Ancak söz konusu oran Avrupa Birliği ortalamasının çok üstünde. Avrupa Birliği ortalamasına göre bir hanede yaşayan insan ortalaması 2.3. Kuzey Makedonya 3.7 kişi ile bu ortalamanın en üstünde olan birinci ülke olurken Türkiye 3.3 kişi ile en yüksek ikinci sırada.

Buna göre ilerleyen zamanlarda inşaat sayılarının daha fazla artacağı ya da metrekarelerin daha küçülebileceği yorumunu yapabiliriz.

JP Morgan: Gelişmekte olan ülkelerin hisse senetleri cazip

2 Mayıs 2022 in Ekonomi, Piyasa, Raporlar

Bir yıldan fazla bir süredir, gelişmekte olan piyasaların (EM) hisse senetleri, gelişmiş piyasa (DM) hisse senetlerinin gerisinde kaldı. Değerlemeleri artık daha makul seviyelerde olsa da, gelişen piyasaların şirketleri için kazanç beklentisi endişe yaratmaya devam ediyor.

2021’in başından bu yana, gelişen piyasa (EM) hisse senedi endeksleri gelişmiş piyasalara (DM) karşı %28 değer kaybetti. Düşen değerlemeler, zayıflayan pozisyonlar ve en kötünün bittiği hissi, gelişen piyasa varlıkları için olumlu faktörler haline geliyor.

Tipik olarak, yükselen hisse senetleri, iyi haber geldiğinde değil, tüm kötü haberler hesaba katıldığında yükselme eğilimindedir. İkincisinin zaten piyasa tarafından fiyatlandırıldığına ve 2022’nin ikinci yarısının gelişen piyasa varlıkları için daha uygun olabileceğine inanıyoruz.

Küresel büyümeye ilişkin endişeler ve daha sıkı ABD para politikası, diğer büyük gelişmekte olan ekonomiler üzerinde de baskı oluşturuyor. Ancak, yaklaşmakta olan bir durgunluk korkuları azaldıkça, bu ters rüzgarlar hafifleyebilir.

Kısa vadeli bir zayıflık beklesek de, ikinci yarıda iyileşme için yer olduğuna inanıyoruz.

Küresel büyüme konusunda bazılarından daha iyimser kalıyoruz: küresel ekonomik rakamlardaki düşüşe rağmen, faaliyet düzeyi ve işgücü piyasalarının dinamizmi, yakın bir durgunluk beklentisiyle uyumlu görünmüyor.

İlgili Haberler:

Piyasa Görünümü (UBS Research)

Teknoloji sektöründe düşüş devam edecek mi? (Marc Kiewitz)

Nisan ayının en popüler yatırım araçları

2 Mayıs 2022 in Altın, Borsa, Piyasa

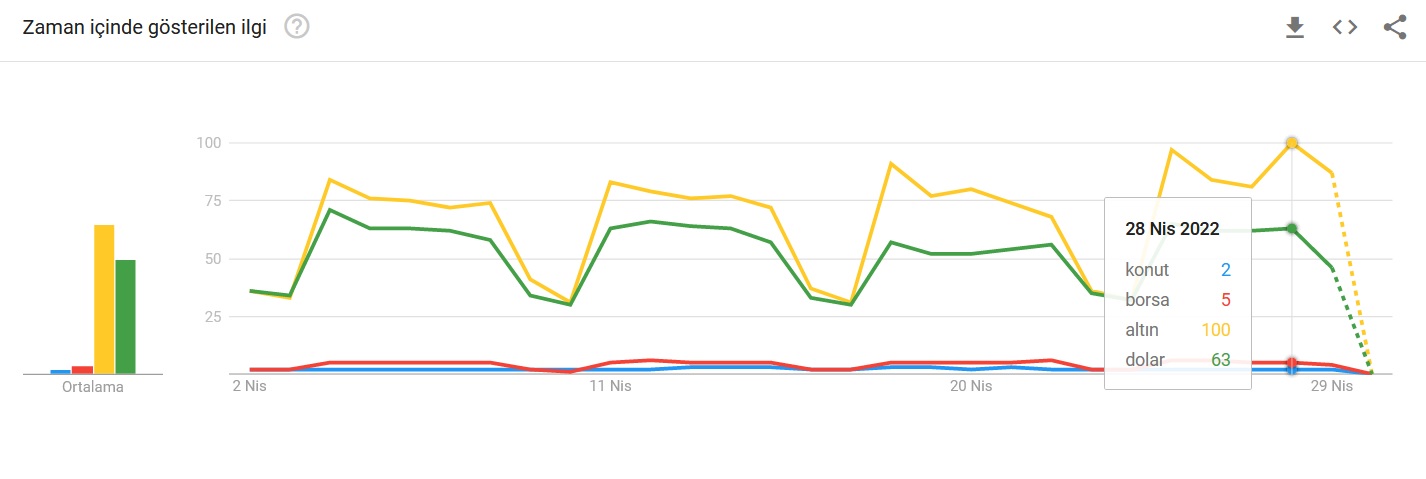

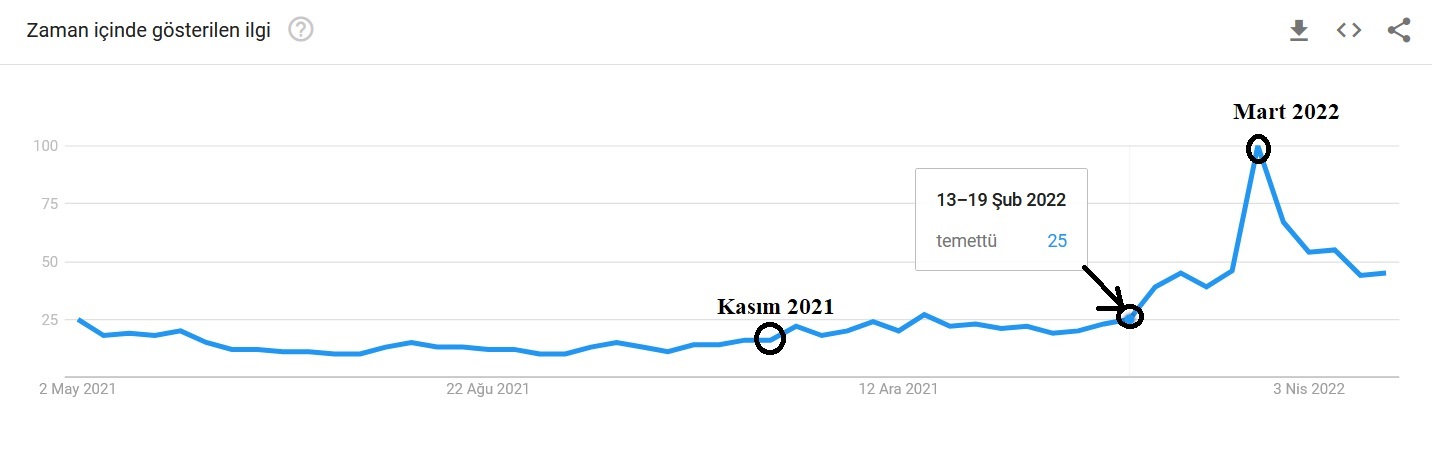

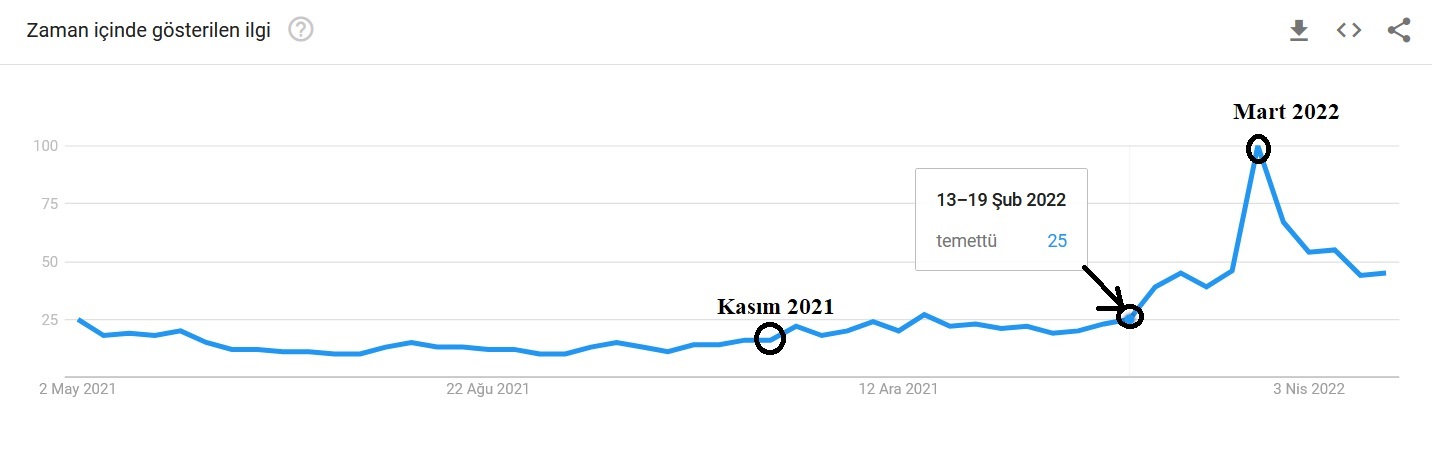

1. Son 1 ay içerisinde popüler yatırım araçlarının Google’da aranma ölçülerine bakıldığında sıralama aşağıdaki gibidir.

Grafikten görüleceği üzere, altın 100 trend puanı ile ilk sırada, dolar 63 trend puanı ile ikinci sırada, borsa 5 trend puanı ile üçüncü ve konut 2 trend puanı ile dördüncü sıradadır.

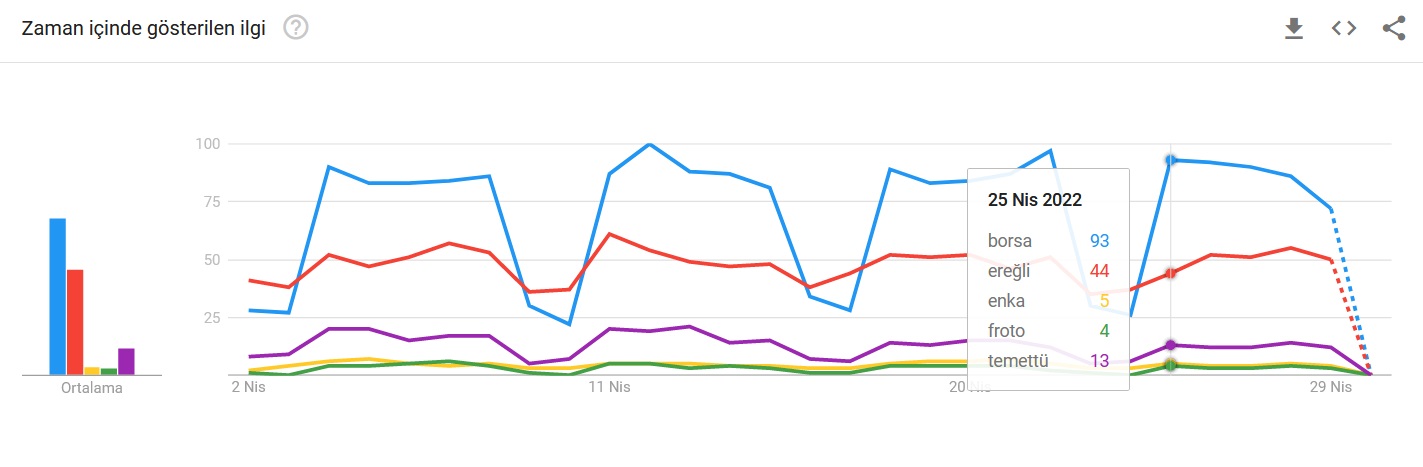

2. Son 1 ay içerisinde borsaya ait en büyük 3 şirketin, borsa ve temettü kelimesinin Google’da aranma ölçülerine bakıldığında sıralama aşağıdaki gibidir.

Grafikten görülebileceği gibi, borsa 93 trend puanına sahipken, borsa kelimesine en yakın popülerlik “ereğli” aramasında olmuştur. Temettü ise 13 trend puanına sahiptir.

3. Temettü kelimesinin zaman içerisinde aranmasına bakıldığında, 2021/Kasım ayında ilk defa ilginin artmaya başladığı, 2022/Şubat ayından sonra ilginin hızlandığı ve 2022/Mart ayında zirveye ulaştığı görülmektedir.

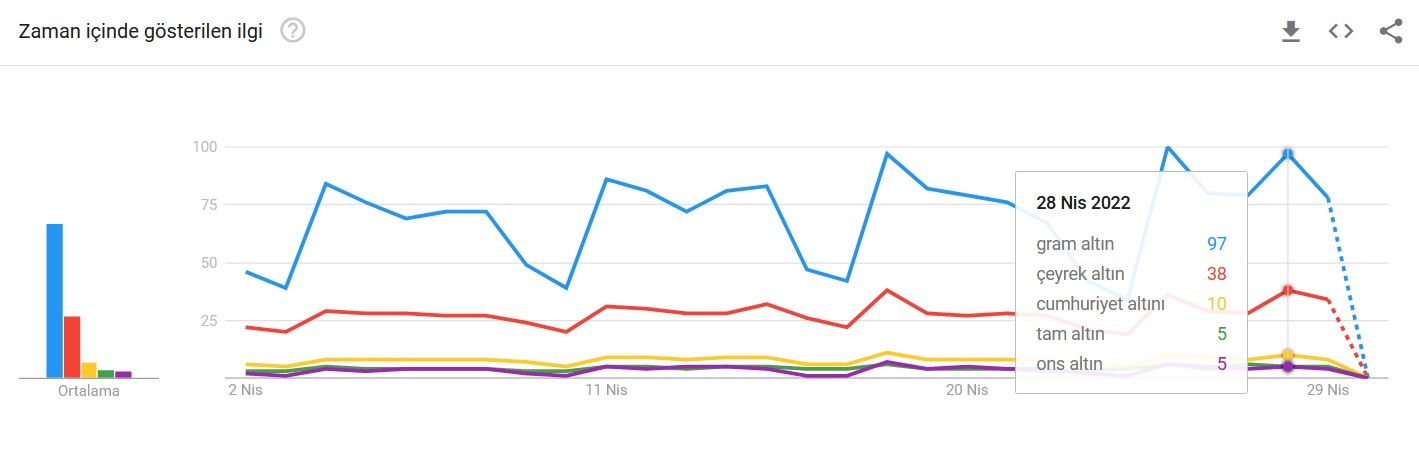

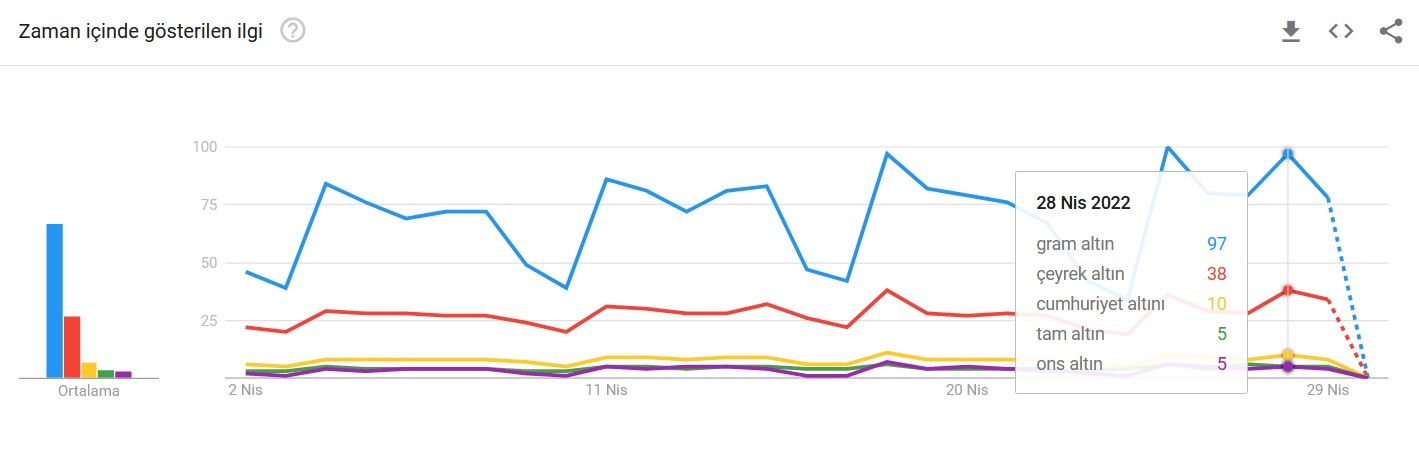

4. Son 1 ay içerisinde gram altın, çeyrek altın, cumhuriyet altını, tam altın ve ons altın kelimesinin Google’da aranma ölçülerine bakıldığında ise sıralama aşağıdaki gibidir.

Buna göre en popüler arama 97 trend puanı ile gram altın olmuştur. Çeyrek altın ise 38 trend puanı ile ikinci sıradadır.

İlgili Haberler:

Piyasa Görünümü (UBS Research)

Teknoloji sektöründe düşüş devam edecek mi? (Marc Kiewitz)

Piyasa Görünümü (FlowBank)

2 Mayıs 2022 in Dünya Ekonomisi, Genel, Piyasa

Önümüzdeki haftalarda Fed’in planları daha net bir şekilde anlaşılacak. Fed’in enflasyon açıklamaları önemli olacak. Bayan Lagarde’ın faiz artırımlarının enerji fiyatlarını düşürmeyeceği yönündeki açıklaması doğru. Merkez bankaları arz kaynaklı fiyatları düşüremez ancak yüksek enflasyonla mücadele etmeliler.

Merkez bankalarının 2023 için büyüme beklentilerini gözden geçirmesi gerekiyor. Biz bu noktada piyasaların çok fazla sıkılaştığına inandığımız için bu yıl için iyimser kalıyoruz.

Ek olarak, ABD ekonomisinin faiz artırımlarına direnmesi bekleniyor. ABD’de resesyon sadece önümüzdeki aylarda büyüyecek bir korku, şu andan bakınca temel senaryomuz değil.

Teknoloji hisseleri, güçlü kazançların ardından yatırımcı desteğini geri kazanmalı. Tahvil tarafında, satışlar zaten çok büyük. Bu nedenle, devlet getirileri açısından muhtemelen zirvelere yakın olsak da, kredi riskini süreç içerisinde gözlemlemek istiyoruz.

Ayrıca, dolar gevşedikçe yükselmesi gereken altın ve zaman içinde daha iyi risk iştahından faydalanması gereken kripto gibi birkaç korumayı da portföyde tutuyoruz.

*Esty Dwek, FlowBank’a Ekim 2021’de Baş Yatırım Sorumlusu olarak katıldı. Dwek, Yatırım stratejisinden sorumlu ve “Pazar Araştırması” departmanının başında yer almaktadır.

İlgili Haberler:

Piyasa Görünümü (UBS Research)

Teknoloji sektöründe düşüş devam edecek mi? (Marc Kiewitz)

Piyasa Görünümü (UBS Research)

2 Mayıs 2022 in Dünya Ekonomisi, Piyasa, Raporlar

Neler bekliyoruz?

UBS Research‘e göre, piyasa bu yıl çok fazla sıkılaşan Fed para politikasını fiyatlamış olabilir.

Bir ay önce, Fed’in faiz oranı hareketlerinin tahminlerini temsil eden nokta grafiği, yıl sonu federal fon oranını %1.9 gösteriyordu. Piyasa şimdi bu seviyeye Temmuz’da ulaşılmasını ve federal fonların yılı %2.83 ile kapatmasını bekliyor.

Enflasyonun azalması ve arz güçlükleri

Salgınla ilgili fiyat çarpıklıkları azalmaya başlıyor. Bazı mallar için fiyat artışları ılımlılaşıyor ve hatta tersine dönüyor.

Enerji ve gıda hariç tüketici fiyat endeksi (TÜFE), Mart ayında aylık %0,3 artarak Eylül’den bu yana en zayıf artışı kaydetti. Önümüzdeki dönemde baz etkileri nedeniyle enflasyonun da yavaşlaması bekleniyor. Tedarik güçlükleri bir miktar hafifliyor. Navlun maliyetleri düşüş gösteriyor. Baltık Döviz Kuru Kuru Endeksi, Ekim 2021 zirvesinden yaklaşık %60 düştü.

Verimlilik artışı

Amerika Birleşik Devletleri’nde işgücüne katılım oranı Mart ayında hafifçe artarak pandeminin başlangıcından bu yana en yüksek seviye olan %62.4’e yükseldi. Ayrıca, bu sürece cömert ücretlerin enflasyonist etkisini azaltan üretkenlik artışları eşlik etti.

Maliyet baskıları

Maliyet baskıları ön plana çıkıyor. Ancak son çeyreklerde açıklanan bilançolara göre ABD şirketleri artan maliyetlerini müşterilerine yansıtabildi.

Sonuç olarak, kar marjları iyi durumda ve beklentileri aşıyor. S&P 500 hisse başına kazanç tahminleri 2022 için 230$ (%10 artış) ve 2023 için 245$ (%7 artış) olarak tahmin ediliyor.

İlgili Haberler:

Enflasyonla nasıl başa çıkılır? Fiyatları yükseltin (Hermann Simon)

Teknoloji sektöründe düşüş devam edecek mi? (Marc Kiewitz)

Telegram’dan kripto para desteği

1 Mayıs 2022 in blockchain, Kripto Para

Mesajlaşma uygulamalarından olan Telegram mesajlaşma dışında bir özelliği daha kullanıcılarına sunuyor. Telegram, artık kullanıcılarının tek bir mesajla Toncoin (TON) ismi verilen kripto para birimini göndermesine olanak tanıyacak.

TON (The Open Network) tarafından yapılan açıklamalarla duyurulan bu desteği ücretsiz olacağı belirtilirken şu ifadeler kullanıldı: “Herhangi bir Telegram kullanıcısına işlem ücreti ödemeden Toncoin göndermenizi sağlayan bu hizmet, artık uzun cüzdan adresleri girmenizi ve onay beklemenizi gerektirmeyecek”

Toncoin platformu, 486.000’den fazla cüzdanla şimdiye kadar 52 milyondan fazla işlem gerçekleştird.

TON, Twitter üzerinden yaptığı duyuruda kripto entegrasyonunun nasıl kullanılacağı ile ilgili de bir video paylaştı. Destek, bir cüzdan botu yardımıyla kullanılabiliyor. Uygulamanın arama kısmına ‘@wallet’ yazıp aratmanız ve çıkan bota tıklamanız gerekiyor. Bunun ardından da açılan ekranda ‘Eklere bot ekle’ olarak gözüken kısma basmanız ve onay vermeniz gerekiyor. Böylece cüzdanınız aktif hâle geliyor ve diğer kullanıcılarla konuşmalarınız esnasında ekranın alt kısmında yer alan ‘ataç’ simgenize tıklayıp cüzdanınıza erişim sağlayabiliyor, kripto para gönderebiliyorsunuz.

Kullanıcılar Toncoin ile Bitcoin (BTC) de satın alabilecekler.

Fed’in faiz artırımı kesinleşti

1 Mayıs 2022 in Dünya Ekonomisi

Fed’in faiz kararını açıklayacağı 4 Mayıs’taki toplantısı, piyasaların odak noktasında bulunuyor. Fed’in mart ayında başladığı faiz artırımlarına devam etmesi bekleniyor.

Fed üyelerinin tamamı mayısta 50 baz puanlık faiz artırımına olumlu yaklaşırken, Fed Başkanı Jerome Powell, bir veya daha fazla toplantıda 50 baz puan faiz artırımına “yeşil ışık” yaktı.

Powell, Fed’deki birçok kişinin bir veya birden fazla kez 50 baz puanlık faiz artışının uygun olacağına inandığını belirterek, “Yüzde 2’lik enflasyona geri gelmek için araçlarımızı kullanmaya kararlıyız.” ifadesini kullanmıştı.

Enflasyonun halihazırda çok yüksek ve para politikasının ise eskiye göre hala daha destekleyici olduğuna işaret eden Powell, biraz daha hızlı hareket etmenin uygun olduğunu kaydetmişti.

Fed, mart ayı toplantısında, 2018’den bu yana ilk kez faiz artırımına giderek politika faizini 25 baz puan artışla yüzde 0,25-0,50 aralığına yükseltti.

“ABD ekonomisinin riskleri”

Merkezi ABD’de bulunan piyasa araştırma şirketi FWD Bonds’un Başekonomisti Chris Rupkey, ABD ekonomisinin enflasyondan dolayı karşı karşıya kaldığı tehlikenin salgının başlangıcındaki risklere benzemediğini, Fed’in büyük oynamak zorunda olduğunu söyledi.

Rupkey, “Fed, mayıs ayı toplantısında, politika faizinde 75 baz puan artırıma gidebilir, 100 baz puanlık bir artış da sürpriz olmayacak.” dedi.

Powell’ın süratle harekete geçilmesi gerektiğine dair ifadeler kullandığını belirten Rupkey, 100 baz puanlık artışın da dünyaya risklerin ne kadar farkında olunduğunu göstermenin yollarından bir tanesi olduğunu vurguladı.

Enflasyonun önüne geçmenin diğer bir yolunun toplantı aralarındaki dönemlerde faiz artırımı olacağını aktaran Rupkey, Banka’nın salgın başladığında toplantı aralarındaki dönemde toplam 150 baz puanlık faiz indirimine gittiğini hatırlattı.

Rupkey, Fed’in tesirli bir şeyler yapması gerektiğini, 50 baz puanlık bir faiz artırımının piyasaları etkilemek için yeterli etkiye sahip olmayabileceğini söyledi.

Kontrol edilemeyen enflasyonun milyonlarca ABD’liye işsizlikten daha fazla zarar verebileceğini ifade eden Rupkey, enflasyon kontrol edilmemesi halinde Fed’in daha agresif davranmak zorunda kalacağını kaydetti.

Fed bilanço daraltmaya gidebilir

Berenberg ABD, Amerika, Asya Başekonomisti Mickey Levy de Fed’in bu toplantısında 50 baz puanlık bir artırımına gidebileceğini aktardı.

60 milyar doları Hazine, 35 milyar doları da mortgage destekli bilanço daraltmaya gidilebileceğini belirten Levy, Powell’ın haziran ayında da 50 baz puanlık faiz artışına işaret edebileceğini söyledi.

AA

Apple Pay Rusya’da askıya alındı

1 Mayıs 2022 in Dünya Ekonomisi

Apple, Apple Pay ‘ı Rusya’da askıya aldı. Bunun üzerine harekete geçen Rusya’daki Apple kullanıcıları ABD’li şirkete 1 milyon doların üzerinde tazminat davası açtı.

WebTekno‘dan aktarılan bilgilere göre; Spotify, Netflix gibi platformlar Rusya’daki faaliyetlerini askıya almıştı. Apple, Rusya’daki kullanıcılar için ise Apple Pay’in kullanımını süresiz olarak yasakladığını duyurdu. Buna karşılık Rus kullanıcılar, harekete geçerek ABD’li firmadan davacı oldular.

Apple’ın yasağına karşılık 1,26 milyon dolar, yani 90 milyon ruble tazminat talep ediyor.

Bu talep Rus hukuk firması Chernyshov, Lukoyanov & Partner tarafından mahkemeye taşındı. Şu anda çıkmış olan bir karar henüz olarak yok.

Otomatik fiyatlandırma saldırı altında

1 Mayıs 2022 in Dünya Ekonomisi, Sektör Analizi

Fiyatlandırma algoritmaları iş dünyasında önemli bir rol oynamaktadır. Ancak uzmanlar, devletin kontrolünün çok az olması durumunda azınlıkların hak kaybına uğrayacağından çekiniyor.

Tsinghua Üniversitesi‘ndeki araştırmacılar fiyatların yapay olarak şişirilebileceğini söylüyor.

Veri sağlayıcılar, algoritmaları kullanarak, gerçek zamanlı piyasa ortamına ek olarak, şirket dışı faktörleri fiyatlandırmalarına dahil edebilir. Yani piyasayı manipüle edebilir.

Algoritmalar şu anda Amazon gibi teknoloji ağırlıklı şirketlerde tüm ürün gruplarını fiyatlandırıyor ve 7/24 araç paylaşım hizmetleri için ücret hesaplıyor. Bu tür programlar her zaman yalnızca arz ve talep verilerine dayanmayabilir.

Ayrıca algoritmaların, şirketlerin en çok arzu edilen ürünleri nasıl sunabileceklerini hesaplamak için büyük miktarda tüketici kişisel bilgilerini kullanması mümkündür. Şirketlerin bu dijital araçları makul karlar elde etmek için kullanabileceği söyleniyor.

Araştırmacı Renzhe Xu, “Günümüzde, artan miktarda tüketici verisinin mevcudiyeti nedeniyle kişiselleştirilmiş fiyatlandırma birçok sektörde yaygın hale geldi. Bu nedenle, tüketiciler ve üreticiler arasındaki fazlalığı dengelemek için etkili bir düzenleyici politika geliştirmek büyük önem taşıyor” diyor.

PresseText

Warren Buffett neden bitcoin’e inanmadığını açıkladı

1 Mayıs 2022 in blockchain, Ekonomi, Kripto Para

Warren Buffett, bitcoin konusundaki şüpheci duruşunu sürdürüyor.

Cumartesi günü Berkshire Hathaway yıllık hissedar toplantısında Buffet, Bitcoin’in üretken bir varlık olmadığını ve somut bir şey üretmediğini söyledi. Buffett, kripto para birimine ilişkin kamuoyu algısındaki değişikliğe ve popülerliğe rağmen yine de satın almayacağını ifade etti.

Buffett, ”Önümüzdeki yıl mı, 5 yıl mı yoksa 10 yıl sonra mı yükselir hatta düşer bilmiyorum. Ama oldukça emin olduğum tek şey, Bitcoin’in hiçbir şey üretmediğidir. Kriptoparanın bir büyüsü var ve insanlar bu büyüye kapılıyor.”

Buffett, “Eğer Amerika Birleşik Devletleri’ndeki tüm tarım arazilerinin %1 faizi için grubumuza 25 milyar dolar ödeyin derseniz, size bu öğleden sonra bir çek yazarım. Bu durumda 25 milyar dolara tarım arazilerinin %1′ine sahip olurum. Eğer bana ülkedeki tüm apartmanların %1′ini teklif edersen ve 25 milyar dolar daha istiyorsan, sana bir çek daha yazarım, çok basit. Şimdi bana dünyadaki tüm bitcoin’e sahip olduğunu söylesen ve bunu bana 25 dolara teklif etsen, bunu kabul etmem. Çünkü elde ettiğim şeyle ne yapacağımı bilmiyorum. Hiçbir şey yapmayacak. Daireler kira ve sermaye geliri üretecek, çiftlikler yiyecek üretecek. Bitcoin ne yapacak? Varlıkların değeri olması için birine bir şey teslim etmesi gerekiyor. ” dedi.

Hem Buffett hem de Charlie Munger geçmişte Bitcoin’e karşı düşmanca yorumlar yaptılar. En ünlüsü Buffett, bitcoin’in “muhtemelen fare zehiri” olduğunu söyledi. Munger Cumartesi günü bu duyguyu ikiye katladı.

Munger, “Hayatımda, aptal olan, kötü olan ve beni başka birine kıyasla kötü gösteren şeylerden kaçınmaya çalışıyorum. Bitcoin bunun her üçünü de yapıyor” ifadelerini kullandı.

CNBC

Moskova: Her 8 ticari emlaktan biri yabancılara ait

1 Mayıs 2022 in Dünya Ekonomisi, Sektör Analizi

Moskova’da yabancılara ait ticari emlağın toplam büyüklüğü 5,8 milyon m2. RBC gazetesi, şehirdeki her 8 ticari emlaktan birinin yabancılara ait olduğunu yazıyor.

Ancak söz konusu emlakların idaresini elinde bulunduran yabancı şirketlerin önemli bir bölümü Ukrayna’ya düzenlenen askeri operasyondan sonra Rusya’daki faaliyetlerini durdurma kararı aldı.

Yale İşletme Okulu verilerine göre, bu yönde açıklama yapan yabancı şirket sayısı 960. Şirketlerin üçte birlik bölümü ise pazarı tamamen terk etmeye hazırlandığını açıkladı. Diğer şirketler ise “bekle-gör” pozisyonunda.

Yabancı şirketlerin ellerindeki ticari emlağın önemli bölümü alışveriş merkezlerinde. Buna göre, şehirdeki alışveriş merkezlerinin yüzde 18’ine karşılık gelen 1,2 milyon m2 alan yabancılara ait.

TürkRus Portalı

Rusya bazı havayollarının Türkiye uçuş izinlerini kısmen iptal etti

1 Mayıs 2022 in Dünya Ekonomisi, Sektör Analizi

Federal Hava Taşımacılığı Ajansı Rosaviatsiya, bazı havayollarının Türkiye ve Birleşik Arap Emrilikleri’ne uçuş izinlerinin bir kısmını iptal etti.

Buna göre, Utair ve Nordwind şirketlerinin Moskova’dan İstanbul, Antalya, İzmir, Dalaman ve Bodrum’a uçuş izinleri iptal edildi.

Red Wings ve Pegas Fly da, Çelyabinsk ve Grozni’den Antalya kıyılarına uçamayacak.

Öte yandan Rusya Federal Turizm Ajansı (Rosturizm) Başkanı Zarina Doguzova, Türk havayolu şirketlerinin Rusya ile haftalık uçuş sayısının 100’den fazla artırıldığını söyledi.

Telegram hesabından mesaj yayınlayan Doguzova, “29 Nisan’dan itibaren Türk havayolu şirketlerinin iki ülke arasındaki uçuş sayısı, Rusya bölgelerinden yapılan uçuşlar da dahil olmak üzere 100’ün üzerinde arttırıldı. Böylece toplam uçuş sayısı haftada 290’a çıkacak” dedi.

Doguzova, ayrıca 6 Mayıs’tan itibaren Aeroflot’un Antalya ve İstanbul uçuşlarına başlayacağını hatırlattı.

TürkRus Portalı

Dev Kruvaziyer Gemisi ‘Costa Venezia’ Galataport’ta

1 Mayıs 2022 in Sektör Analizi

Tarihte limanlarımıza yanaşan en büyük yolcu gemisi olan Costa Venezia, İstanbul’da.

2022 tur programına İstanbul’u alan Costa Cruises, filosunun en yenilerinden Costa Venezia ile ilk seferini gerçekleştirmek üzere 27 Nisan’da İstanbul’a geldi.

Costa Cruises’un 135 bin ton ağırlığında 323 metre boyundaki 5 bin 260 yolcu kapasiteli Costa Venezia gemisi, 27 Nisan günü saat 16.00 sularında İstanbul’a geldi. Tarihte limanlarımıza yanaşan en büyük gemi olma unvanını taşıyan Costa Venezia, İstanbul’dan Ege’ye açılacağı ilk seferi için Galataport Limanı’na demirledi.

Tarihi yarımada manzarasında 5 gün boyunca, Galataport Limanı’nda konaklayacak olan gemi, pazar günü yerli ve yabancı misafirlerinin biniş yapmasının ardından 2 Mayıs günü saat 17.00’de demir alarak, tur programını gerçekleştirmek üzere İstanbul’dan denize açılacak.

2023’e kadar İstanbul’dan 4 farklı program

1 Mayıs itibari ile her Pazar İstanbul GalataPort’tan hareketle Türkiye ve Yunanistan limanlarını 8 ve 15 günlük 4 farklı program dahilinde gezecek olan yolcu gemisi, Kasım ayından itibaren Nisan 2023 tarihine kadar rotasını 12 günlük programı ile Doğu Akdeniz’e çevirecek.

Costa Venezia yıllar sonra 2023 Nisan ayına kadar aralıksız düzenleyeceği seferleriyle İstanbul’u ana port olarak kullanan ilk büyük yolcu gemisi olacak. Mayıs ayından itibaren her Pazar günü demir attığı Galataport’ta, dünyanın dört bir yanından gelen 5 bin yolcuyu ağırlamak için hazır bekleyecek.

Kaynak: Virahaber

Enflasyonla nasıl başa çıkılır? Fiyatları yükseltin (Hermann Simon)

1 Mayıs 2022 in Dünya Ekonomisi, Para Politikasi

Enflasyonla nasıl başa çıkılır? Oldukça basit: Fiyatları yükseltin. Gerekirse tekrar yükseltin.

Bu tavsiye herhangi biri tarafından değil, dünyanın dört bir yanındaki şirketlere danışmanlık yapan uluslararası bir pazarlama enstitüsü olan Simon Kucher‘in kurucusu ve onursal başkanı Profesör Hermann Simon tarafından verilmiştir.

Hermann Simon, Michael Ölmann ile yaptığı röportajda, “Maliyet dalgasının önüne geçmelisiniz” diyor. Almanya’da şu anda yüzde yediden fazla olan enflasyon oranı hızla artan fiyatlar göz önüne alındığında, Simon yangına yakıt ekliyor.

Simon’un birkaç argümanı var: Düşük marjlarla rekabet etmeye çalışırsanız, kendinizi savunmada bulursunuz. Perakende sektöründeki %3-4 olan kar marjı göz önünde bulundurulduğunda, mevcut enflasyona(%7) göre reel kazanç eksidedir. Enflasyonun üzerinde fiyat artışlarını geçemeyen herkes negatif kazanca kayıyor. Böyle giderse “Para, malları kovmaya devam edecek”

Simon, 1970’lerdeki, %5’in üzerindeki enflasyon oranlarının 10 yıl boyunca olağan olduğunu ve şirketlerin bunlara uyum sağladığını hatırlatıyor.

Sorun, “Mevcut şirketlerimizin yöneticilerinin enflasyon konusunda hiçbir deneyiminin olmaması.” Birçok kişi bekledi, ancak bu kesinlikle yanlış yoldu. Kesin tavsiye: “Enflasyonla beraber yürüyün”.

Enflasyon yakın zamanda değişmeyecek. Para miktarı çok büyük. “Para malları kovalamaya devam edecek.”

Simon, tüketicilerin mağazalara ayak uyduramayacaklarından korkmuyor. Tasarruf edilen paranın kendiliğinden değer kaybettiğini herkes bildiği için talebin artacağına çok daha fazla inanıyor. 1920’lerin büyük enflasyonunu hatırlatıyor, işçiler maaş paketlerini alır almaz hemen en yakın dükkana giderlerdi çünkü ertesi gün paralarıyla daha az alacaklarını biliyorlardı.

Teknoloji sektöründe düşüş devam edecek mi? (Marc Kiewitz)

1 Mayıs 2022 in Raporlar, Sektör Analizi

Teknoloji sektöründeki son satışlar, yükselen faiz oranlarının teknoloji hisseleri için çok tehlikeli olduğunu doğruladı. Teknoloji sektörü için artık çok seçici bir portföy tercih etmek gerekir.

Son iki yılın düşük faiz ortamında, teknoloji şirketleri ve start-up’lar hem kurumsal hem de özel yatırımcılardan çok miktarda para toplayabildiler. Yatırımcıları memnun etmek için, mevcut karlardan daha çok, mümkün olan en kısa sürede genişleme, satışları artırma ve yeni pazarlara girme çalışmaları popüler hale geldi.

Corona da bunu değiştirmedi. Aksine: Ne de olsa pandemi, ekonomide dijitalleşme eğilimine büyük bir destek verdi. Üstelik likidite de bollaştı. Zoom Communications , Peleton veya Docusign gibi “pandemi kazananları” buzdağının sadece görünen kısmı oldular.

Aynı zamanda Facebook , Amazon , Apple , Netflix , Alphabet ve Microsoft gibi ağır toplar da bu ralliye katıldı.

Burada dikkat çekici olan şey tüm bu değerlerin kökeninin ABD olmasıdır. Bu hisseler, Dax veya Euro Stoxx 50’deki yalnızca %10 civarında ağırlığa sahip ancak ABD endeksi S&P 500’de yaklaşık yüzde 25’i oluşturuyorlar. Bu durum ABD endekslerinin son yıllardaki performansını da açıklıyor.

Faiz oranlarındaki artış

Düşük faiz ortamında, teknoloji şirketleri para toplamayı çok kolay buldu. Dünya çapındaki yatırımcılar bunu bir fırsat olarak gördü ve teknoloji hisselerine isteyerek yatırım yaptı. Enflasyon şimdi yükseliyor ve merkez bankaları geçici olarak karşı önlemler alıyor.

Teknoloji değerleri üzerindeki beklentiler güçlüydü. Çünkü yatırımcılar her zaman gelecekteki nakit akışlarını fiyatlıyor. Bu yüzden piyasa oyuncuları mevcut faiz oranına ve gelecekte beklenen piyasa faiz oranına bakmaktadır. Faiz oranı beklentisi ne kadar yüksek olursa, gelecekte beklenen nakit akışı ve gelirin bugünkü değeri o kadar düşük olur.

Teknoloji Sektörünün Zayıf Yanları

Teknoloji sektöründeki yatırımcılar, genellikle tek bir teknolojiye veya birkaç yeniliğe aşırı bağımlı olmak gibi belirli risklere maruz kalırlar. Bu durumlar, daha küçük şirketlerin hızla batmasına neden olabilir.

Ek olarak, güçlü rekabet hafife alınmamalıdır – donanım segmentinde rekabet baskısı da çok büyüktür. Çünkü teknoloji sektörü geleceğin teknolojilerini geliştiren firmalardan oluşuyor. Bir eğilim gözden kaçırılırsa, pazar lideri bile düşebilir (örneğin bkz. Nokia). Bu nedenle, rekabeti uzak tutmak için bazen her yıl yeni cihazların piyasaya sürülmesi gerekiyor.

Düzenlemeden kaynaklanan riskler

Politika daha fazla risk barındırır. Örneğin AB, Alphabet (Google’ın ana şirketi) veya Meta Platforms (eski adıyla Facebook) gibi teknoloji gruplarının pazar gücünü sınırlamak için yasalar üzerinde çalışıyor. Bu, özellikle, şirket devralmalarının daha iyi kontrol edilmesini ve kişiselleştirilmiş reklamcılık için daha katı kuralları içerir. Bunun iş geliştirme ve dolayısıyla hisse fiyatları üzerinde olumsuz bir etkisi olabilir.

Yenilik için hala bol miktarda potansiyel var

Öte yandan, teknoloji rallisinin devamı için söylenecek çok şey var. Dijitalleşmeye yönelik devam eden eğilim ve korona pandemisinin neden olduğu tüketici ve iş davranışındaki değişiklikler, teknoloji sektörünün elini güçlendiriyor.

Bu nedenle, bu segmentteki yukarı yönlü potansiyel kırılmamış görünüyor ve yılın başından bu yana yaşanan gerilemeler iyi bir giriş fırsatı sunabilir. Nasdaq 100 teknoloji endeksi, yukarıda belirtilen Apple, Amazon ağır ağırlıklar tarafından domine edildiğinden, endeksin gösterdiği fiyatlamanın yeterince açık olmadığını söylemek gerekir.

Teknolojiden anlayan yatırımcılar için dört ipucu

Sonuç:

- Hisse senedi seçerken dikkatli olun ve seçici davranın

- Bir yandan fiili tekel teknolojilerine sahip pazar liderleri umut vericidir.

- Düşük değerlemelere (düşük F/K) sahip ikinci kademe şirketler de ilgi çekici olabilir.

- Seçilmiş ETF’ler, yatırım fonları zaman veya bilgi eksikliği nedeniyle bireysel seçim seçeneğini kullanmak istemeyen yatırımcılar için uygundur.

Marc Kiewitz, 2002’den beri finans sektöründe çalışıyor ve 2021’den beri ActivTrades’te Alman Piyasaları Başkanıdır.

Konut Piyasasının Dinamikleri Nedir?

1 Mayıs 2022 in Raporlar, Reel Sektör, Sektör Analizi

Bu yazıda ikinci el konut satış rakamlarını tahmin etmede Google trendlerin öncü veri olarak kullanılıp kullanılamayacağını ve konut satış rakamlarında hangi detayların öne çıktığını tartışacağız.

A. Google Trendler

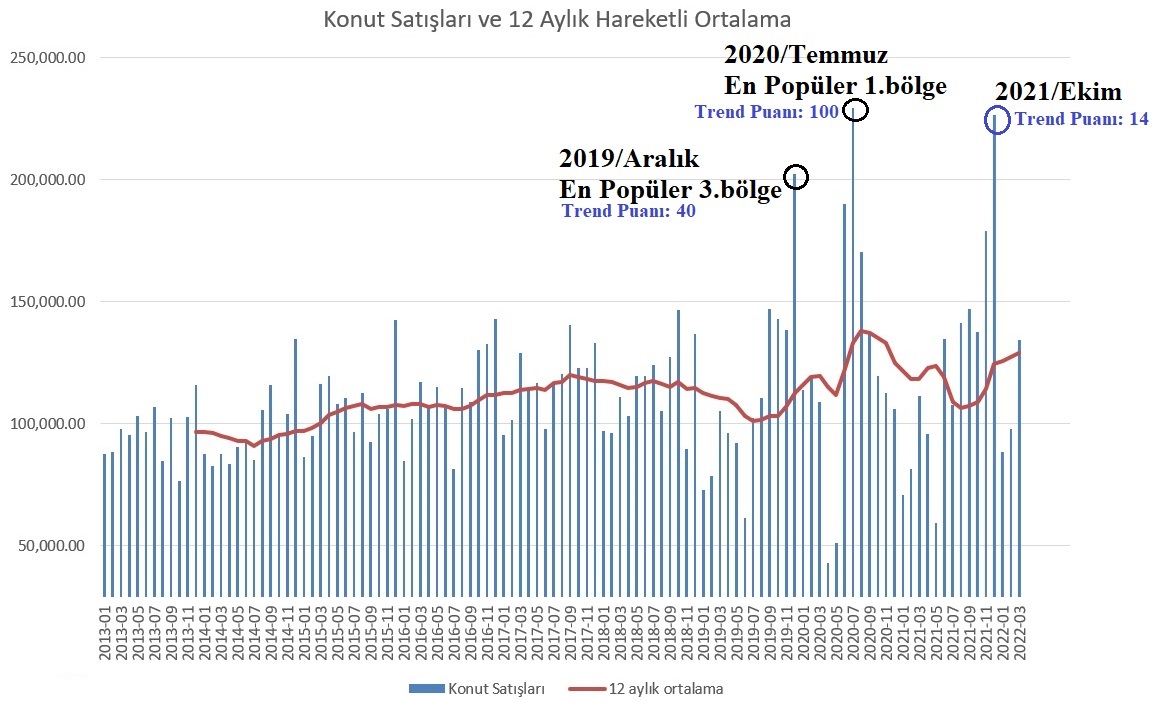

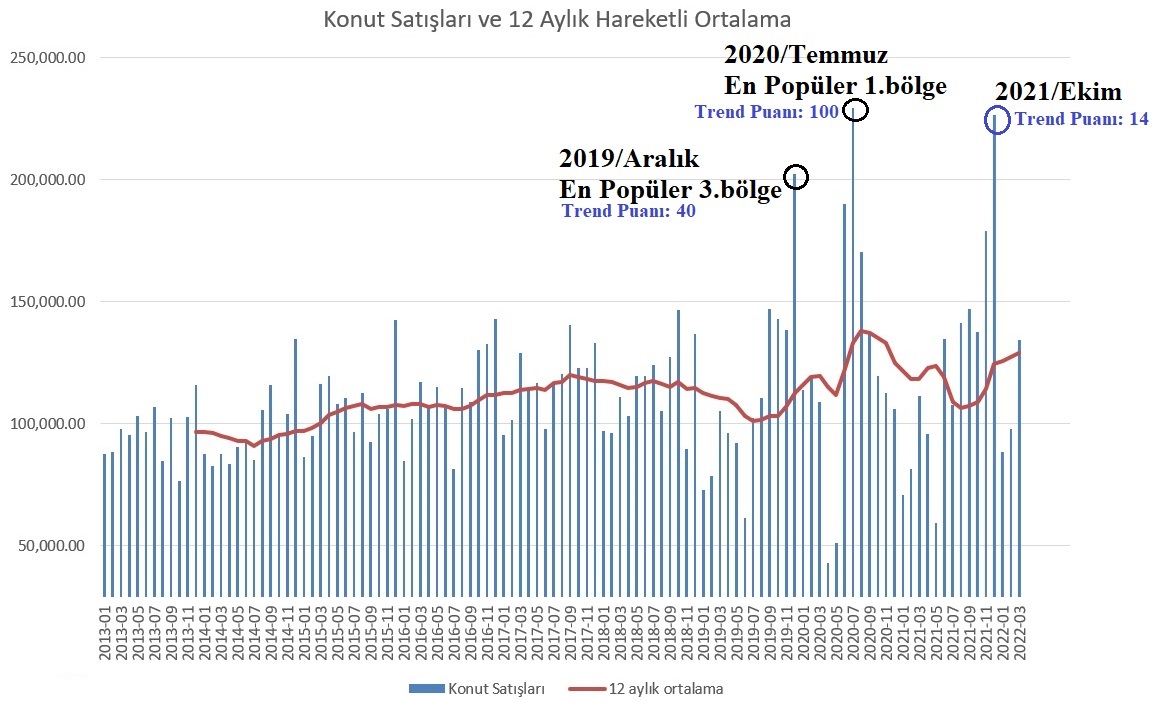

Google Trendlerde “konut” kelimesinin aranması, 2019’dan günümüze aşağıdaki şekildedir. Grafik üzerinde popülerliğin en fazla olduğu 3 bölge büyükten küçüğe olacak şekilde işaretlenmiştir. Bu bölgeler 2019/Temmuz, 2019/Aralık ve 2020/Haziran şeklindedir.

Grafik 1: Zaman içinde “konut” kelimesinin arama sonuçlarındaki popülerliği

Son zamanlarda konut fiyatları çok artmasına rağmen internet aramlarındaki popülerlik bu 3 bölgenin çok altındadır. Aramanın en fazla olduğu 2020/Haziran ayındaki popülerlik 100 olarak varsayıldığında günümüzdeki popülerlik 10, konut satışlarının yoğun olduğu 2021/Ekim ayındaki popülerlik ise 14 seviyesindedir.

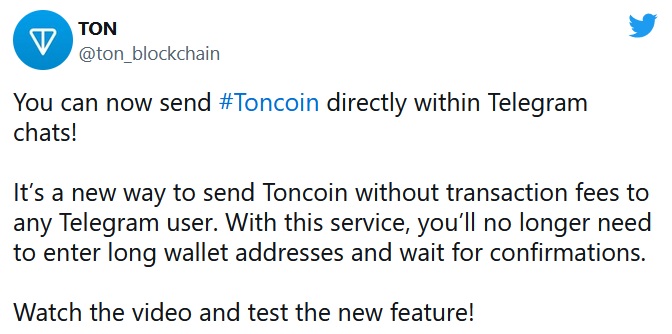

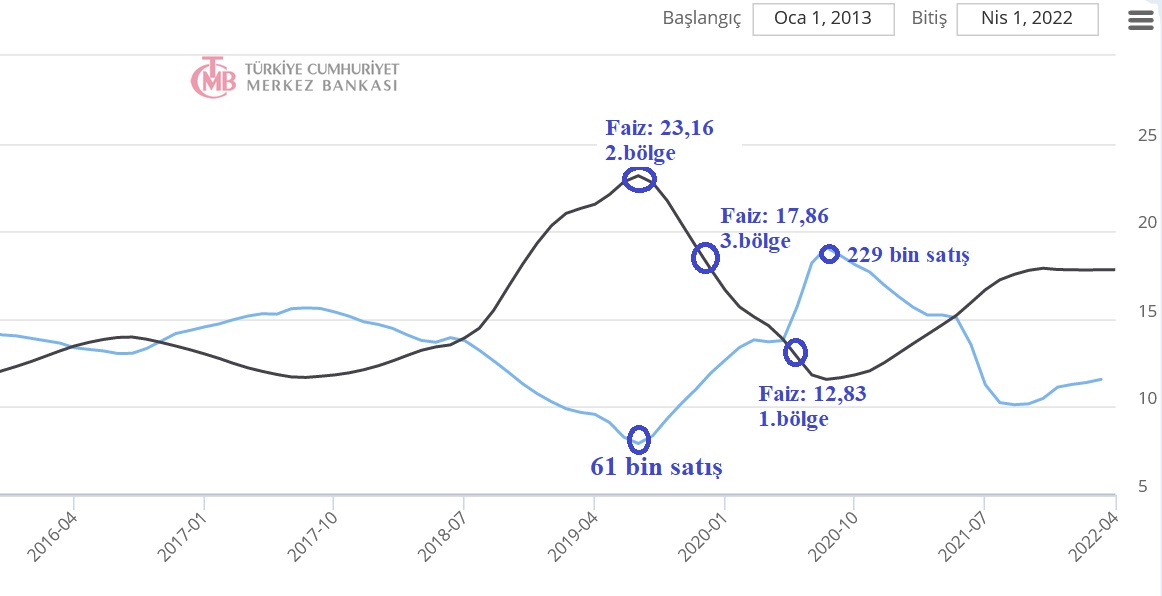

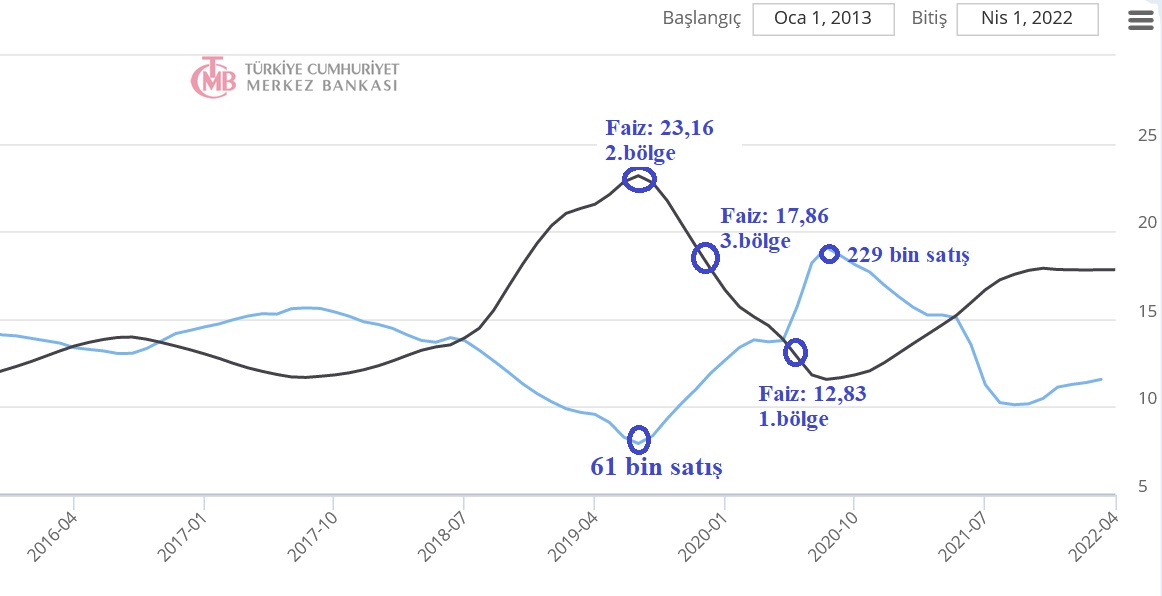

Aşağıdaki grafikte, konut kredisi faizleri ve konut satışları gösterilmiştir. Grafik üzerinde “konut” kelimesinin popüler olduğu zaman dilimleri de işaretlenmiştir.

Grafik 2: 2016-2022 dönemlerinde faiz oranı ve konut satışları

B. Trend Dönemlerinin Özellikleri

1. En Popüler 2.bölge: 2019/Temmuz

2019/Temmuzda yani aramanın en fazla olduğu 2.bölgede konut kredisi faizlerinin 23.16 seviyesinde olduğu gözükmektedir. Ayrıca bu bölgedeki konut satışları 2013-2019 arasındaki ortalamaya göre çok düşük seviyelerdedir. Örneğin, 2013/11 ile 2019/02 arasında ortalama konut satışı aylık 108 bindir. 2019/Hazirana geldiğimizde bu rakam 61 bin olmuştur.

Konut satışlarının oldukça düşmesi dolayısıyla sektörün konut satışına ihtiyacı ortaya çıkmıştır. Aynı zamanda 2019/Temmuz ayında faizlerin düşeceği mesajı verilmiştir. Bu iki sebebin “konut” aramalarını popülerleştirdiği düşünülebilir.

Grafikten görüleceği üzere, bu bölgede satışların yükselmeye başladığı yer, faizlerin düşmeye başladığı dönemdir. Faizler yeterince düşmeden hareketliliğin başlaması, faizdeki indirim kadar tutarın, konut satış fiyatlarına yansımadan harekete geçilmesi şeklinde yorumlanabilir.

2. En Popüler 3.Bölge: 2019/Aralık

2019/Aralıkta konut kredisi faizlerinin 17.86 seviyesinde olduğu gözükmektedir. Faizlerin 23.16’dan 17.86’ya düşmesi konut satışlarını artırmaya başlamıştır. 2019 Haziran ayında 61 bin olan satış rakamı, 2019/Temmuz-2019/Kasım ayında aylık ortalama 128 bine çıkmıştır. 2019/Aralık ayında ise aylık 202 bin satış ile rekor bir seviye görülmüştür.

3. En Popüler 1.Bölge: 2020/Haziran

2020/Haziran ayında ise faizler 12.83 seviyesine kadar düşmüştür. Bu dönemde gerçekleştirilen kampanyalar ile konut kredisi vadesi 120 aydan 180 aya kadar çıkarılmıştır. 2019/Aralık ayında 202 bin olan satış rekoru 2020/Temmuz ayında 229 bin satış ile tazelenmiştir.

C. Günümüz

Aşağıdaki grafikte, konut satış rakamları ile bu rakamların 12 aylık ortalaması bulunmaktadır. Yukarıda bahsedilen rekor satış rakamlarının olduğu bölgeler işaretlenerek belirtilmiştir. İlgili satış miktarlarının yanına, bu dönemdeki “konut” kelimesinin trend puanı eklenmiştir.

Grafik 3: 2013-2022 dönemlerinde konut satış rakamları ve 12 aylık ortalaması

2019/Aralık ve 2020/Temmuz döneminde 202 bin ve 229 binle rekor satış miktarlarının yaşandığı dönemde “konut” kelimesinin popülerliği 40 ve 100 Google trend puanına sahiptir. 2021/Ekim ayında 178 bin konut satışının yaşandığı dönemde ise trend puanı 14 seviyesinde kalmıştır.

Yani satışlar, daha önce olduğu gibi internet araması popülerliği ile desteklenmemiştir. Bunun sebebini, ilk el ve ikinci el satış verileri ile destekleyebiliriz.

Grafik 4: İlk ve İkinci El konut satış sayısı ve Google trend puanı

Grafikten görüleceği üzere, ikinci el satışların en yüksek olduğu zaman diliminde, trend puanı 100’dür. İlk el satışların daha fazla olduğu 2021/Ekim ayında ise trend puanı 14’dür. Yani trend puanı daha çok ikinci el satış miktarı ile paralellik göstermiştir. Bu durumda iki farklı yorum yapılabilir.

1. İlk el konut satışında, internet kanalının daha az kullanıldığı

2. 2021/Ekim ayı döneminde konutların daha az kişilerce sahiplenildiği dolayısıyla arama sayılarının daha düşük olduğu yorumu yapılabilir.

Tüm bu hususlar birlikte değerlendirildiğinde,

- İkinci el konut piyasasında, açıklanan konut satış rakamları için günlük internet aramalarının öncü gösterge olarak kullanılabileceği,

- 2020/Haziran ayında olduğu gibi 180 ay vade ve uygun faizli kredi paketlerinin açıklanmasıyla birlikte vatandaşların buna çok yoğun ilgi gösterdiği

- Konut satışlarındaki hareketliliğin faizler yeterince düşmeden başladığı çünkü faizdeki indirim kadar tutarın, konut satış fiyatına yansımasından çekinildiği

çıkarımları yapılabilir.